ФГВФО: ОРІЄНТОВНА СУМА ВТРАТ КРЕДИТОРІВ ВНАСЛІДОК ДОВЕДЕННЯ ДО БАНКРУТСТВА «ДЕЛЬТА БАНКУ» СТАНОВИТЬ 24,5 МЛРД ГРН

ПРЕС-РЕЛІЗ

Орієнтовна сума втрат кредиторів внаслідок доведення до банкрутства «Дельта Банку» за попередніми оцінками складе щонайменше 24,5 млрд грн.

ФГВФО здійснив виплати гарантованих сум (в межах 200 тис грн) вкладникам «Дельта Банку» на загальну суму 16,15 млрд грн. На сьогодні незадоволені вимоги Фонду гарантування, як кредитора третьої черги, становлять 14,9 млрд грн.

За період здійснення процедури виведення з ринку «Дельта Банк» позачергово, як того вимагає Закон, погасив на 1,7 млрд грн заборгованість перед Національним банком України за виданим рефінансуванням. На кінець 2017 року сума вимог НБУ, як кредитора, становили 7,6 млрд грн.

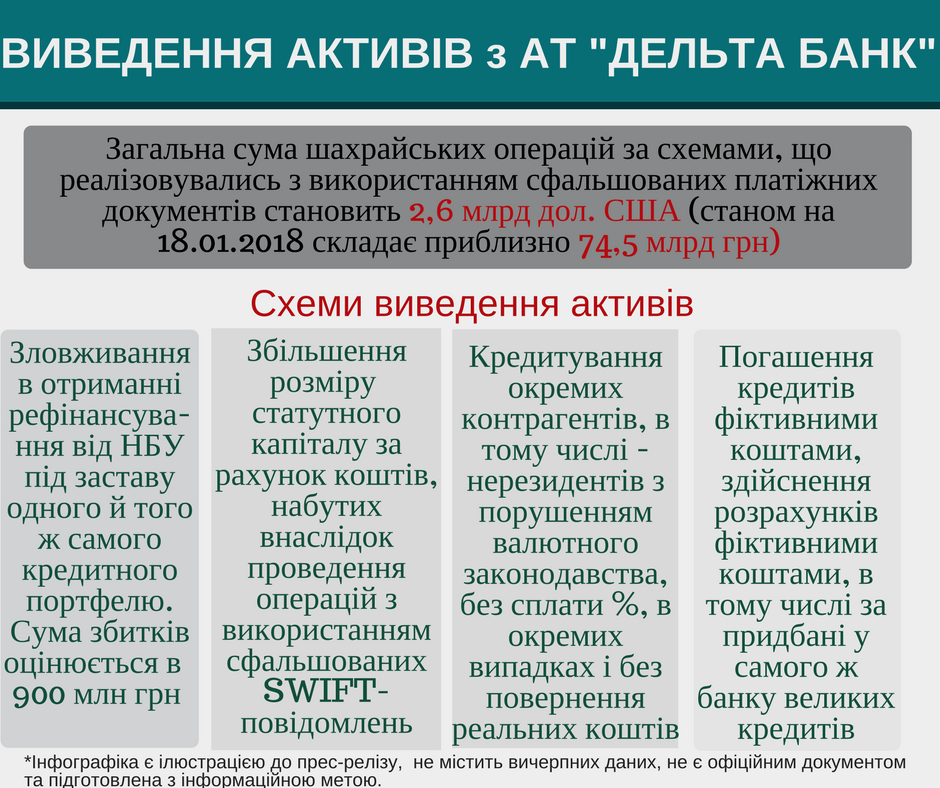

Уповноважена особа Фонду гарантування виявила факти, які можуть свідчити про шахрайство колишніх акціонерів та топ-менеджерів «Дельта Банку» з метою отримання рефінансування. Встановлено, що у забезпечення рефінансування передавався один й той самий кредитний портфель, хоча у кожній з відповідних угод стверджувалось, що ця застава вільна від обтяжень. Фактично, частина кредитів рефінансування, видані під заставу такого кредитного портфелю, є незабезпеченими. Крім того, викривлювались якісні характеристики такої застави. Внаслідок цього низькоякісний кредитний портфель був класифікований як високоякісний, тому що приховались прострочки та вказувались невірні строки погашення. Фактично, кредити рефінансування, видані під заставу такого кредитного портфелю, є майже незабезпеченими. Сума збитків від такої діяльності для держави та НБУ оцінюється в більш ніж 900 млн грн.

Фальсифікація документів та звітності також здійснювалась під час формування власником істотної участі статутного капіталу банку коштами, набутими внаслідок проведення операцій з використанням сфальшованих SWIFT-повідомлень (фіктивними коштами). Також статутний капітал збільшувався за рахунок проведення циклічних операцій, в тому числі, з тимчасово залученими ресурсами, що призвело до невідповідності зареєстрованого капіталу реально внесеним коштам.

Крім того, в банку відбувалось систематичне викривлення даних бухгалтерського обліку та пруденційної звітності, які надавались до НБУ. Нормативи розраховувались на підставі неправдивих даних обліку, які враховували фактично неіснуючі кошти, не відображали обтяження реальних коштів банку на кореспондентських рахунках в іноземних банках тощо. Це призвело до системного і тривалого приховування неналежного фінансового стану банку, та до безпідставного отримання кредитів рефінансування.

У «Дельта Банку» систематично проводились операції з фіктивними коштами, які відображались в балансі банку та на рахунках клієнтів. Це відбувалось внаслідок фальшування SWIFT-повідомлень щодо операцій, які в подальшому не були підтверджені ані банками-кореспондентами, ані системою SWIFT-Альянс.

За рахунок таких коштів здійснювалось приховане кредитування окремих контрагентів, в тому числі – нерезидентів. Це відбувалось з порушеннями валютного законодавства, без сплати процентів за користування коштами, а в деяких випадках - без наміру повернення реальних грошових коштів.

Активи банку розкрадались також шляхом погашення кредитів фіктивними коштами, здійснення розрахунків фіктивними коштами, в тому числі – за придбані у самого ж банку великі кредити. В банку проводились операції з виведення реальних коштів в інші банки за рахунок фіктивних коштів. Також здійснювались касові операції, внаслідок яких фіктивні безготівкові кошти обмінювались на реальні готівкові кошти.

При цьому, кошти в ОДБ враховувались як реальні, а НБУ надавалась викривлена звітність.

Загальна сума сукупності шахрайських операцій з використанням сфальшованих платіжних документів, не підтверджених банками-кореспондентами – більше 2,5 млрд дол.

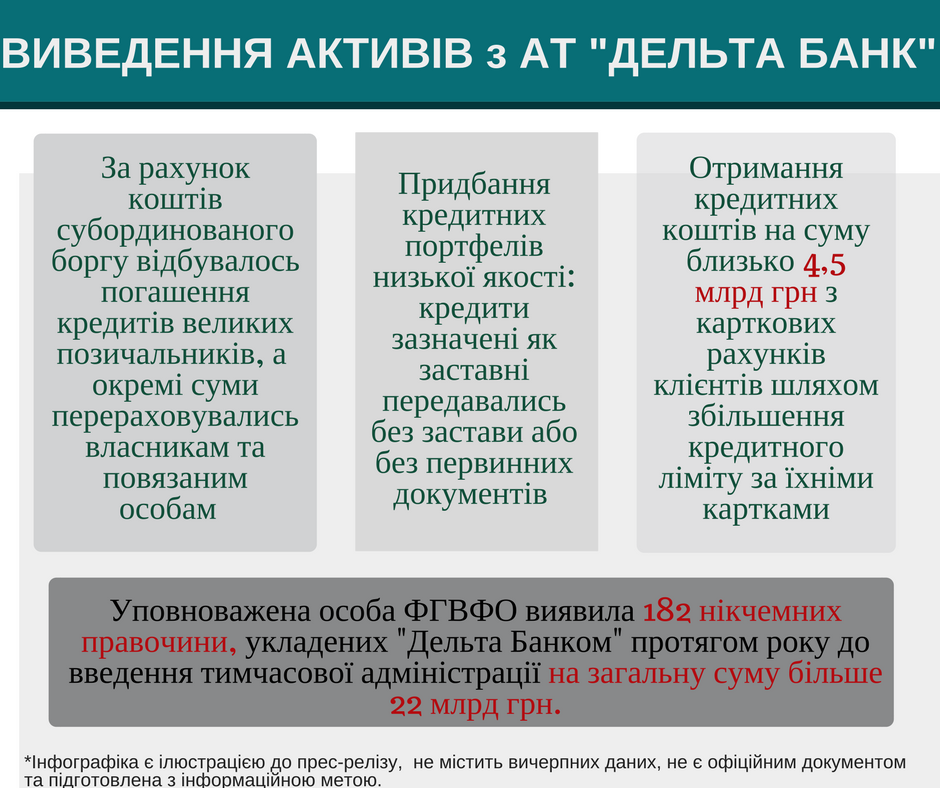

Пов’язані особи банку причетні до проведення сумнівних операцій з коштами, залученими на умовах субординованого боргу від пов’язаної особи КАЛУМА ХОЛДІНГЗ ЛІМІТЕД. Так, за рахунок коштів субординованого боргу, що мали бути спрямовані на оплату акцій, відбувалось погашення кредитів великих позичальників, окремі суми перераховувались власникам банку та пов’язаним особам. Внаслідок цього, на оплату акцій надійшла не вся сума, яка була вилучена з регулятивного капіталу в іноземній валюті, а за рахунок курсової різниці здійснювались операції, що призвели до зменшення активів банку.

Активи банку виводились шляхом видачі великих кредитів пов’язаним особам під неналежне забезпечення (або з виведенням з-під обтяження ліквідного забезпечення) з подальшим погашенням таких кредитів за рахунок сміттєвих цінних паперів. Проводилась високоризикована діяльність, в тому числі, з придбання кредитних портфелів низької якості (кредити, зазначені за умовами продажу як заставні, передавались без застави або без первинних документів тощо), що значно вплинуло на фінансовий стан банку.

Посадові особи «Дельта Банку» самостійно збільшували ліміти за картками клієнтів та отримували кредитні кошти з карток клієнтів без їх відома та згоди. Внаслідок таких шахрайських дій відбулось виведення коштів на суму близько 4,5 млрд грн. Посадові особи банку, зловживаючи своїм службовим становищем, за попередньою змовою групи осіб, привласнили ці грошові кошти.

Уповноважена особа Фонду гарантування виявила 182 нікчемних правочини, укладених «Дельта Банком» протягом року до введення тимчасової адміністрації на загальну суму більше 22 млрд грн. Зокрема, мова йде про забезпечення вимог окремих кредиторів заставою у вигляді ліквідних активів банку з порушенням прав інших кредиторів.

Коли проблемність «Дельта Банку» стала очевидною та банк фактично не мав можливості розраховуватись з вкладниками, кредиторами, контрагентами, з окремими кредиторами укладались договори застави. Відповідно до них банк передав в забезпечення виконання власних зобов’язань іпотеку, цінні папери, майнові права на кредитний портфель. Договори укладались або в період фактичної неплатоспроможності або раніше.

Про списання коштів «Дельта Банку» на загальну суму більше 250 млн дол. США з коррахунків у іноземних банках: Meinl Bank AG (Австрія), BANK FRICK AND CO.AG (Ліхтенштейн), BANK WINTER & CO.AC та визнання правочинів обтяження активів банку заставою на користь окремих кредиторів (Ощадбанку, ДІУ та ін.), з порушеннями чинного законодавства, Фонд гарантування вже повідомляв у своєму прес-релізі.

Вищезазначені зловживання акціонерів та топ-менеджерів банку стали причиною того, що оціночна вартість активів «Дельта Банку» (29,2 млрд грн) становить лише третину від їхньої балансової вартості, зазначеної «на папері» (94,27 млрд грн), та більш ніж в 1,8 рази менша ніж зобов’язання банку відповідно до реєстру акцептованих вимог кредиторів (53,77 млрд грн).

Про якість активів «Дельта Банку» також свідчать і результати їхньої реалізації. Незважаючи на те, що Фонд гарантування зробив максимально прозорою процедуру (продаж виключно через Prozzoro.Продажі, завчасне оприлюднення достатньої інформації про лот, старт аукціону з балансовій вартості), сума успішно проведених аукціонів, тобто ціна, яку сформував ринок, не перевищує визначену незалежними оцінювачами вартості.